在谈到商业承兑汇票未来发展前景时,很多人认为按照国外票据市场的发展规律,银行承兑汇票在票据中的占比将不断下降,商业票据的占比将不断上升并占据主流。实际上商业承兑汇票和商业票据并不是同一个概念,商业票据的发展并不必然会带来商业承兑汇票的发展,因此有必要厘清两者的概念并对之做必要的分析。

一、概念的差别

商业承兑汇票(Commercial Acceptance Bill)是指出票人签发的,委托由银行以外承兑的付款人在指定日期无条件支付确定金额给收款人或持票人的票据。

商业票据(Commercial Paper,简称“CP”)是指以融资为目的、直接向货币市场投资者发行的短期融资工具。我国的短期融资券实质上就是商业票据,英文名称均为Commercial Paper,根据《短期融资券管理办法》中的定义:短期融资券是指企业依照本办法规定的条件和程序在银行间债券市场发行和交易并约定在一定期限内还本付息的有价证券。

我国之所以不把短期融资券叫做商业票据,是为了避免与《票据法》中的票据产生歧义。英国《票据法》的英文为《Law of Bills》,Bill与Paper自然就不存在歧义。从中也反映出商业承兑汇票与商业票据属于不同类型的金融工具。

二、基本特征对比

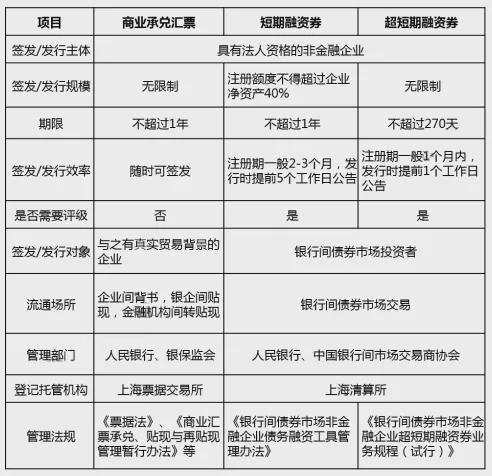

我国在上世纪80年代就已推出了商业承兑汇票,短期融资券直到2005年才正式推出。后来为满足企业对低成本、及时高效的超短期资金融资需求,在短期融资券的基础上,2010年又推出了超短期融资券。三种金融工具的基本特征对比如下:

从以上对比来看,我国商业承兑汇票与商业票据(短期融资券和超短期融资券)完全是两个不同体系的金融工具,这与其所应用的场景不同有关,商业承兑汇票主要应用于企业贸易中的支付场景,而商业票据应用于企业在金融市场上的融资场景。与短期融资券相比,超短期融资券发行限制更少且发行效率更高。

三、三条道路

无论是商业承兑汇票还是商业票据,都含有基于商业信用的融资属性,区别在于是否与贸易背景结合。根据与贸易背景的结合程度,基于商业信用的短期金融工具无非以下三种模式:

(1)商业票据或纯融资性的商业承兑汇票

即完全脱离贸易背景的纯融资性短期金融工具,个人认为纯融资性的商业承兑汇票不会推出(不代表不存在),理由:一是存在放大金融风险的可能;二是商业票据在金融市场融资更有效率。有了商业票据没必要再搞一个纯融资性的商业承兑汇票。

(2)完全基于贸易背景的商业承兑汇票

即商业承兑汇票的签发、背书转让均需要真实的贸易背景,也就是目前我国采用的商业承兑汇票模式。

(3)部分基于贸易背景的商业承兑汇票

例如市场有声音认为:“商业承兑汇票的签发需具备真实贸易背景,背书转让无需真实贸易背景”,这种模式确实有一定道理,但在实际执行中容易陷入纯融资性的商业承兑汇票的模糊地带。

目前我国相关法律法规允许存在的是第一种中的商业票据和第二种的商业承兑汇票,基本是处于两个极端,一个完全不需要贸易背景,一个完全基于贸易背景。中间状态之所以不稳定,是因为界定不清晰容易导致“伪装”问题,并由此带来信息不对称、定价混乱等一系列问题。

四、发展现状

在推出时间顺序上,我国商业承兑汇票推出最早,其后是短期融资券,最后是超短期融资券。超短期融资券虽然推出时间最晚,但后来居上,发行量居三种短期金融工具之首;商业承兑汇票在票据电子化后也实现了长足发展,而短期融资券在超短期融资券推出后发展陷入停滞。2020年,商业承兑汇票签发量为3.62万亿元,短期融资券发行量为0.49万亿元,超短期融资券发行量为4.50万亿元。

数据来源:上海票据交易所、上海清算所

五、国外发展规律

国外票据市场包含融资类的商业票据和以真实贸易关系为基础的商业汇票两大类。融资类的商业票据为金融机构和非金融企业在货币市场发行的短期融资工具,已逐渐成为各国货币市场的重要组成部分。以真实贸易关系为基础的商业汇票主要为应用于国际贸易结算中的银行承兑汇票,伴随国际贸易结算技术不断进步等因素,各国银行承兑汇票规模不断下降甚至消失,商业承兑汇票在国外并未获得长足发展。

纵观国外票据市场的发展,其商业票据的发展路径与我国基本一致,但商业汇票的发展路径与我国差异巨大。因此,我国在发展商业承兑汇票上并没有现成的经验可供借鉴,很大程度属于摸着石头过河,加强顶层制度设计就显得尤为重要。

六、未来展望

目前来看,我国商业承兑汇票与商业票据(短期融资券和超短期融资券)各自应用于不同的场景的政策依然会延续,即商业承兑汇票主要应用于企业贸易中的支付场景,商业票据应用于企业在金融市场上的短期融资场景。这就决定了商业票据的增长主要源于大中型企业短期融资需求的增长,而商业承兑汇票的未来在于应收账款商票化。

但商业承兑汇票和商业票据也并非没有联系与竞争,标准化票据打通了持有商业承兑汇票企业与银行间债券市场投资者之间的壁垒,商业承兑汇票也可以在银行间债券市场获得融资;同时,中国银行间市场交易商协会新推出的资产支持商业票据的基础资产也可以包含应收账款、票据。这方面将是未来商业承兑汇票与商业票据创新的重要方向。

以上就是关于“商业承兑汇票与商业票据的区别”的全部内容,相信大家已经有了全面认识;更多商业承兑汇票相关资讯及知识,欢迎关注商票圈票据学院。