商业承兑汇票完全是以商业信用为基础,是基于企业双方的良好信用的基础之上进行交易。但是商业承兑汇票的相关问题不是每一个当事人都知晓。此文就带您一起了解商业承兑汇票问题的普法十式,避免不必要的坑。

一、商业承兑汇票与银行承兑汇票有什么区别?

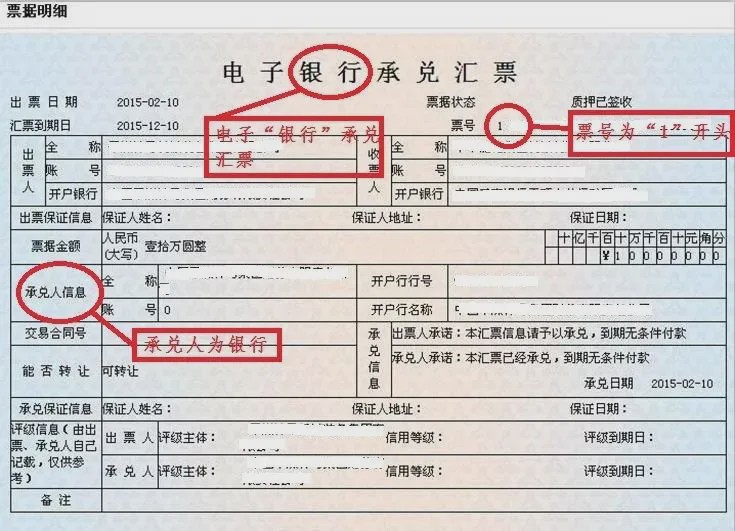

最大的不同就是承兑人不同,其次商业承兑汇票和银行承兑汇票的承兑信用也是不同,商业承兑汇票是企业商业信用,银行承兑汇票是银行信用。相比而言,商业承兑汇票贴现难度较银行承兑汇票贴现难度大。

二、商业承兑汇票风险在哪里,有什么避免的方法?

1.尽可能只接受有良好商业信用的大型企业的商业承兑汇票,或是接受关联企业的商业承兑汇票,不接受商业信用无保障的客户开具的商业承兑汇票。

2.商业承兑汇票的承兑期不能太长,由于市场经济环境下企业的经营风险无时不在,对客户未来的商业信用无法预期。

3.要求客户出具见票即付的商业承兑汇票。

4.对于经过背书的商业承兑汇票,可以先行向票据付款人提示付款并获得对应款项,然后再向客户(其《票据法》上的身份是出票人或者背书人)发货。

5.对于客户出具的远期商业承兑汇票,可在发货前向开展相关业务的商业银行进行贴现,贴现的条件是放弃追索权。

6.要求客户出具由银行加贴保贴函的商业承兑汇票,可在发货后再行向出具保贴函的银行进行贴现。

三、如何识别商票的真伪承兑汇票需要注意哪些事项?

1.伪造、变造票据凭证;伪造票据凭证,是指通过仿造汇票、本票、支票的图案、颜色、格式,非法印刷、复印、绘制,制作假的票据的行为。变造票据凭证,是指对真实的票据采取挖补。覆盖、涂改等方法,非法加以更改的行为。

2.故意使用伪造、变造的票据:明知是伪造、变造的票据,为了达到非法占有财物的目的而使用。

3.签发空头支票:签发空头支票或者故意签发与其预留的本名签名式样或者印鉴不符的支票,骗取他人财物。

4.签发无可靠资金来源的汇票:即汇票、本票的出票人不具备按票据金额支付的实际能力,而是以骗取资金为目的,签发没有可靠资金来源的汇票、本票,通过贴现骗取银行资金,或者使持票人在汇票、本票到期日得不到兑付。

5.汇票、本票的出票人在出票时作虚假记载:指汇票、本票的出票人以骗取财物为目的,在出票时对汇票、本票的应记载事项作虚假记载,如记载虚假的汇票付款人、付款地及本票的付款地等,使持票人在汇票、本票到期日找不到付款人、付款地,从而使票据得不到兑付。

6.冒用他人的票据骗取财物:即以骗取财物为目的,假冒他人身份,擅自以合法持票人的名义支配、使用、转让自己并不具备所有权、支配权的票据的行为;以及明知是已经过期作废的票据而进行使用,例如提示取现、充作抵押或者进行其他交易担保等行为。

7.票据的付款人同出票人、持票人恶意串通:即票据的付款人明知出票人、持票人实施了上述诈骗行为,而仍然与他们配合,实施付款的行为。

四、操作承兑汇票需要注意哪些点?

1.审核承兑汇票的时候,要灵活的分别出那些是真票,那些是假票,那些是错票。

2.如果是操作商业承兑汇票和财务公司承兑汇票,那么就要会判断企业的发展状况和未来。

3.是先背书,还是先打款,这个要注意,对于不熟悉的个人或者承兑汇票贴现公司,最好是当面交易。

4.商业承兑汇票的付款期限最长不超过六个月,每张汇票的金额一般不超过五千万元。因商业承兑汇票和银行承兑汇票的承兑人不同,决定了商业承兑汇票是商业信用,银行承兑汇票是银行信用。

五、出票人拒绝支付货款的风险有哪几点?

供应商接收了买方支付的商业承兑汇票,应注意预防到期后买方或(出票人)存款帐户不足或以存在“合法”抗辩事由向开户银行申请拒绝支付货款的风险。

理由一:账户资金不足无法兑付。

理由二:以合同存在质量纠纷为由拒付。

理由三:以贸易合同未实际履行合同,票据已挂失或以从未收到贸易合同文本中实际贸易商品为由拒付。

《票据法》规定,持票人以背书的连续,证明其汇票权利,非经背书转让,而以其他合法方式取得汇票的,依法举证,证明其汇票权利。

《票据法》规定:出票人应按照票据所记载的事项承担票据责任,其他债务人在票据上签章的,按照票据的记载事项承担票据责任,汇票的出票人、背书人、承兑人和保证人对持票人承担连带责任,持票人可以不按照汇票债务人的前后顺序,对其中任何一人、数人或全体行使追索权。也就是说,在持票人的债权不能实现时,所有在票据上签名盖章的人都要对持票人承担连带责任。

《票据法》 规定,前手是指在票据签章人或者持票人之前签章的其他票据债务人。根据票据的文义性特征,只有在票据上签章的人方为票据当事人,承担票据责任。

六、商业承兑汇票有什么特点?

1.商业承兑汇票的付款期限,最长不超过6个月。

2.商业承兑汇票的提示付款期限,自汇票到期日起10天。

3.商业承兑汇票可以背书转让。

4.商业承兑汇票的持票人需要资金时,可持未到期的商业承兑汇票向银行申请贴现。

5.适用于同城或异地结算。

七、商业承兑汇票必须记载哪7点?否则汇票就会失效!

1.表明商业承兑汇票的字样,记载于汇票正面上方,无需另行记载。

2.无条件支付的委托,也是印刷好的,通常会写上本汇票于到期日付款、本汇票请予以承兑于到期日付款等类似文句来表示,也无需另行记载。

3.确定的金额,大小写一定要一致,其次出票金额一定不能更改。

4.付款人名称,在票据承兑之前的票据付款人为出票人,承兑之后的票据付款人为承兑人。

5.收款人名称,不得更改。

6.出票日期。

7.出票人签章。

八、商业承兑汇票的收费计算和当下行情数据如何?

1、计算公式

总的计算公式为:贴现利息=票面金额*贴现天数/360*贴现率。

如果按照月利率计算,则贴现计算公式为:贴现利息=票面金额*月贴现率y%*贴现日至汇票到期日的月数。

部分银行是按照天数来计算的,贴现计算公式为:贴现利息=票面金额*年贴现率x% *(贴现日-承兑汇票到期日)的天数/360。

2、当下主流行情数据

以下是部分主流商票3月26日的成交数据整理:

恒大地产成交量明显回落,成交价在17~26.17%之间,波动较大!

恒大园林价格在13.4~14.34%之间!

金科价格在12.2~13.5%,小幅下跌!

荣盛价格在13~13.6%,小幅下跌!

中南价格15~16.9%,波动不大!

融创价格在12~17%,波动较大!

央企中铁建设价格在6.95~8.13%,波动减小!

中铁十局价格7~10.8%!

海信价格在4.79~10%之间,波动较大!

比亚迪价格在5.8~11.41%之间,波动大!

在众多地产票中,恒大由于体量和流通性的原因,地位类似于“地产票王”,恒大价格的变化大。

(数据仅供参考)

九、商业承兑汇票分为几种?

分为两种:一种是普通的商票;另一种是带有保兑函的商票。

1.普通的商票

举例:仍然是A企业需要采购一批原材料1000万元,向B企业购买,这时候A没有足够的钱或者说暂时不想把钱支付给B企业,就会开一张商业承兑汇票给B,商业承兑汇票到期后,B企业可以拿着这张票据到银行,直接由银行把钱从A的账户里划转给B企业。商票唯一的好处就是到期,只要A账户有钱,可以直接拿到钱,当然如果A账户没钱,银行会退回票据,让B自己去找A要。

2.带有保兑函的商票

如果银行给予出票人授信额度,对其额度内签发并承兑的商票给予保贴,那么商票的流动性就提高了。

举例:对于A企业签发的商业承兑汇票,银行如果承诺愿意给予贴现(也就是B企业可以拿A企业开的商票去银行换钱,当然仍然会收取贴现费用),那么商票的流动性和接受度也会提高。

十、商业承兑汇票贴现的手续怎么办理?

1.汇票持有人将未到期的汇票交给银行,向银行申请贴现,填制一式五联“贴现凭证”,银行按照票面金额扣收自贴现日至汇票到期日期间的利息,将票面金额扣除贴现利息后的净额交给汇票持有人。

2.贴现单位的出纳员应根据汇票的内容逐项填写上述 “贴现凭证”的有关内容,如贴现申请人的名称、账号、开户银行,贴现汇票的种类、发票日、到期日和汇票号码,汇票承兑人的名称、账号和开户银行,汇票金额的大、小写等。

3.填完贴现凭证后,在第一联贴现凭证“申请人盖章”处 和 商业汇票第二联、第三联背后加盖预留银行印鉴,然后一并送交开户银行信贷部门。

4.开户银行审查无误后,在贴现凭证“银行审批”栏签注“同意”字样,并加盖有关人员印章后送银行会计部门。银行会计部门对银行信贷部门审查的内容进行复核,并审查汇票盖印及压印金额是否真实有效。审查无误后,按规定计算并在贴现凭证上填写贴现率、贴现利息和实付贴现金额。

5.银行会计部门填写完贴现率、贴现利息和实付贴现金额后,将贴现凭证第四联加盖“转讫”章后交给贴现单位作为收账通知,同时将实付贴现金额转入贴现单位账户。

6.贴现单位根据开户银行转回的贴现凭证第四联,按实付贴现金额作银行存款收款账务处理。