供应链金融与实体经济密切相关,银行业在我国金融资源配置体系中占据主导地位,是供应链金融支持实体经济发展的核心动能。

近日,中国平安银行发布2022年度报告,平安银行供应链金融业务保持快速发展,供应链金融融资发生额11685亿元,同比增长21.7%。作为国内最早实践供应链金融的银行之一,2022年平安银行持续推进“票据一体化”经营策略,票据业务成绩亮眼。

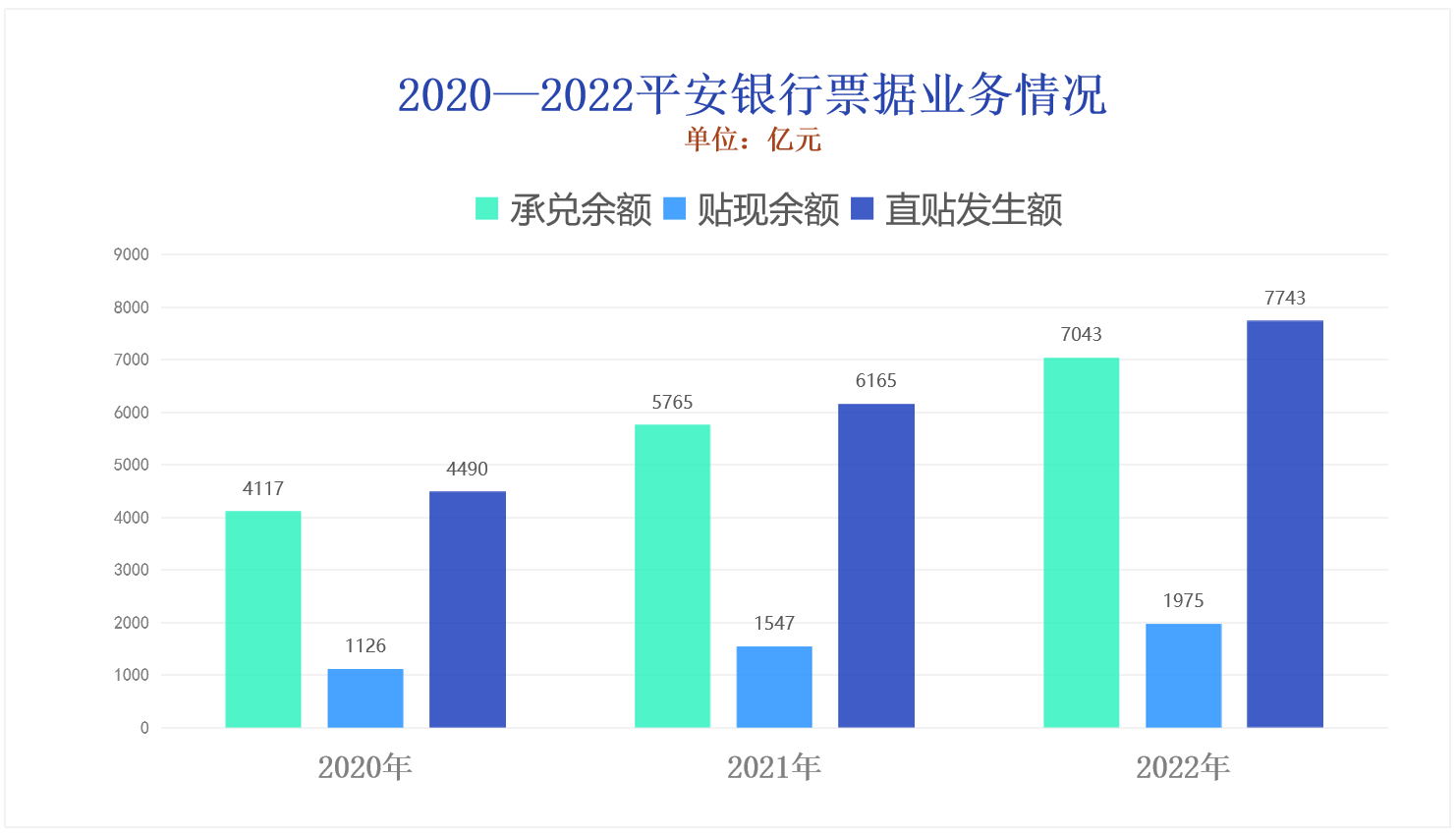

承兑、贴现、直贴额增速均超20%

2022年末平安银行承兑余额7043亿元,同比增长22%。票据贴现余额1975亿元,同比增长27.7%。直贴业务发生额7743 亿元,同比增长 25.6%,票据业务量在国内银行业中居于前列。

另外,由于平安银行2022年总资产达53215亿元,按照票据新规承兑不超过总资产规模15%的限额计算,平安银行承兑上限约8000亿元,承兑业务量仍有进一步提升空间。

利率降收入涨,贴现客户数翻倍上升

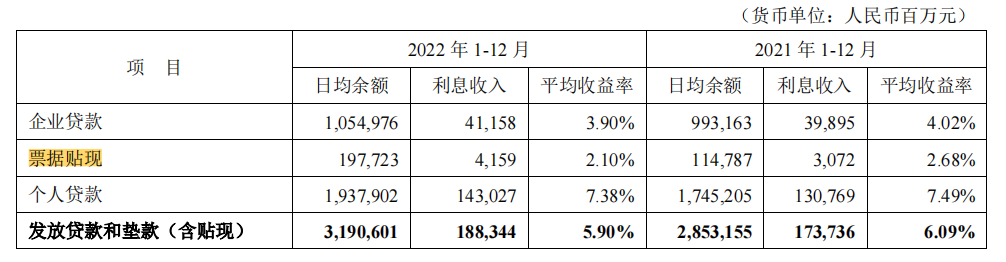

2022年末,平安银行贷款余额为3.33万亿元,同比增长8.7%;日均贷款余额3.19万亿元,较去年同期增长11.8%。下图为2022和2021年不同类型贷款日均余额和收益率的变化:

可以看出,在金融支持实体经济的大背景下,2022平安银行不同类型贷款收益率普遍下调,其中票据贴现收益率下调21.64%,力度远超于企业贷款和个人贷款,充分释放了票据的普惠属性。

票据融资成本的下降也让平安银行赢得了更多企业客户的青睐,2022年平安银行累计为32140家企业客户提供票据融资服务,其中票据贴现融资客户数25937户,同比增长 135.7%;票据贴现利息收入达41.6亿元,同比增长35.5%,实现了银企共赢。

“票据一体化”推进,生态合作发展

2022年平安银行深入贯彻“票据一体化”经营策略,将票据业务深度嵌入供应链生态,重点围绕战略客户、专精特新企业以及制造业、绿色产业等国家支持行业,为其提供便捷高效的票据结算及融资服务。

一是深化“票据+开放银行”模式创新,积极拓展涵盖供应链核心企业、财务公司、保理公司、B2B 产业平台等优质合作伙伴的票据经营生态圈,有效提升票据对供应链客群、中小微客群触达半径;

二是打造“直贴+转贴”双轮驱动引擎,通过构建高效、综合化的票据交易生态,提升交易能力及直转联动效能,满足客户多元化的票据金融需求;

三是推动产品、流程创新,把握票据发展新趋势,率先升级新一代票据业务系统,新增票据等分化签发、流转和融资功能,为客户提供丰富的产品和极致的体验。

以国内领先的票据银企直联平台商票圈为例,2021年7月平安银行就与商票圈系统直联开展票据贴现合作,通过全流程线上化的融资模式服务中小微企业,共建票据供应链金融普惠生态。

数据来源:平安银行年度报告